400社データ分析

原価率 VS 利益率 (平均利益率の重力圏からの脱出)

仮説:原価率が低い企業は、利益率が高い?

このような仮説を立てて米国企業400社を対象にデータ分析してみた。

また、この仮説を立てて分析してみると、

平均以上の利益率を叩き出す企業達とその傾向が見えてきた。

この記事では、そのような「分析結果・傾向」と「分析した結果抽出された企業」について情報を整理してみた。

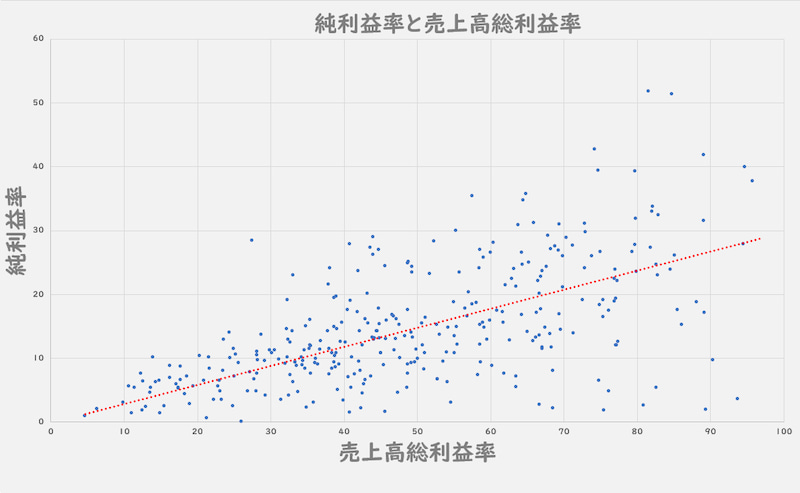

純利益率と売上高総利益率

横軸:売上高総利益率

縦軸:純利益率

売上高総利益率=100-原価率

つまり、右側の方が原価率が低いことを表している。

分散はしているものの、

原価率が低い程、利益率は高くなっているように見える。

(まぁ、当然とも言えるけれど・・・)

しかし、原価は低いけど、利益も低い企業も点在している。

次は、もう少し詳しくグラフの意味を解説し、

何が高い利益率を生み出すのか具体的な銘柄を確認してみたい。

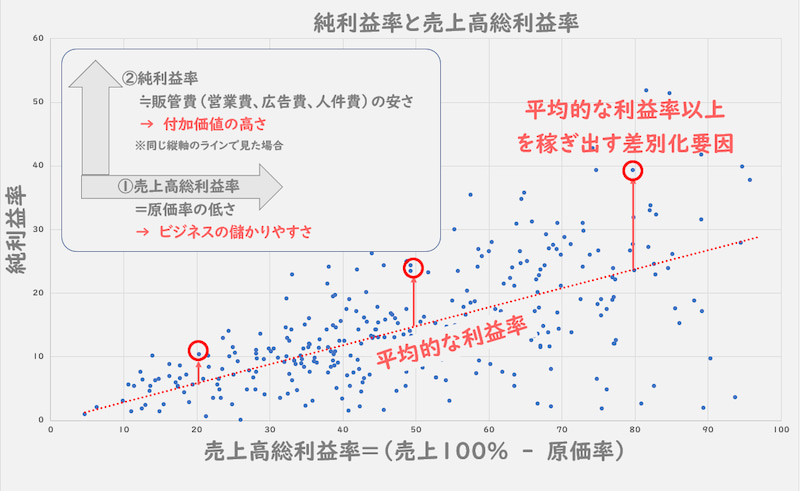

純利益率と売上高総利益率

上図右上①売上高総利益率は、原価率の低さを表すとともに、ビジネスモデルの儲かりやすさを示している。

上図右上②縦軸(例えば売上高総利益率50%)を固定して比較した場合、同じ原価で叩き出す利益率の高さを示している。つまり、付加価値の高さを示している。

赤の点線は平均的な利益率を示している。

つまり、このラインより上の銘柄は、同じ原価率で、平均以上の付加価値(利益率)を生み出していることになる。

では、具体的な銘柄を見てみよう。

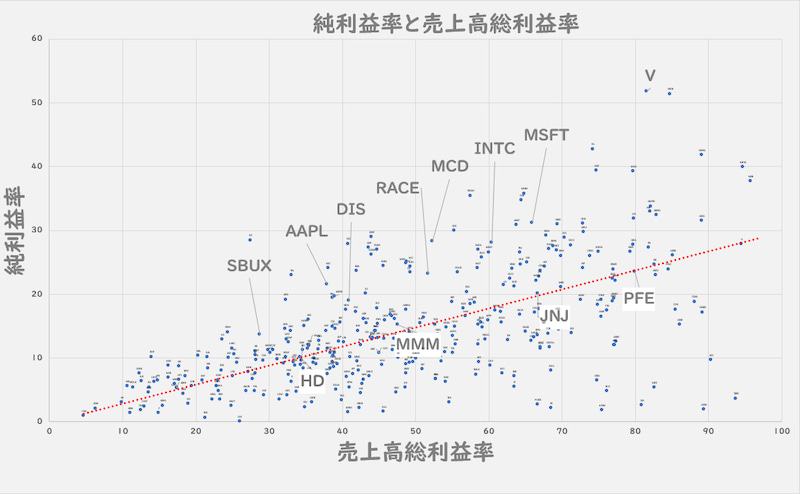

同じ原価率で平均以上の利益を上げる企業

まずは、平均ラインの企業の抜粋

- HD:ホームデポ

- MMM:3M

- JNJ:ジョンソンエンドジョンソン

- PFE:ファイザー

平均ラインといいながら、優秀な企業の顔ぶれである。

(これが平均とは少々、驚き。)

次に、平均以上の企業の抜粋。

- SBUX:スターバックス

- AAPL:アップル

- DIS:ディズニー

- RACE:フェラーリ

- MCD:マクドナルド

- INTC:インテル

- MSFT:マイクロソフト

- V:ビザ

これらの平均利益率の重力圏から脱出している企業の顔ぶれを見ると、

高いブランド価値を持ち、その企業にしか提供できないものがある。

という共通点があるように思われる。

原価率という、あまり変動させることができない固定的なコストを横軸に取ることによって、高い付加価値を生み出す企業を抽出できたように思える。

ちなみに平均的な比率は

売上高総利益率:利益率=10:3ぐらい。

この比率より、利益率が高い場合は、なんらかの差別化要因を持つ企業である可能性が高いように思われる。

(まとめ)

仕入れの原価率が低い方が、利益率は高くなる傾向がある。しかし、同じ原価率でも利益率が高い企業がある。その企業達は、レッドオーシャンに巻き込まれることなく、高い利益を確保するだけの、他と差別化する付加価値(ブランド価値、その企業にしか提供できないもの)を保有しているように思われる。

これを逆手にとって、同じ原価率で高い利益を出している企業を抽出すれば、良いビジネスモデルを持つ企業を抽出できるかもしれない。

補足

補足として、最後に、少し説明しておきたいのは、同じ原価率で高い利益を出している企業を抽出する方法は、差別化されているブランド力・技術力を判別する時に有効性が認められそうな手法であるという事であって、成長性の高さは考慮されていないという点。

優秀な企業でも、「売上高総利益率が高い(=原価率が低い)が、利益率は低い企業」もあります。例えば、AmazonやSalesforceは、事業拡大のために多額の営業費や研究開発費をかけていたりします。つまり、事業拡大局面で利益率を犠牲にして成長している企業は、この条件では抽出できません。

もう一点、補足したいのは、企業の収益性はROE(or ROIC)を見るべきですが、この分析では、利益率だけを見ているので、ROEをデュポン分解した時の「資産回転率 × 財務レバレッジ」が考慮できていません。

「ROE = 売上高利益率 × 資産回転率 × 財務レバレッジ」

具体的に言うと、総資産回転率が高い業種の小売り。例えば、ウォルマートやコストコのように、低い利益率で消費者に利益を還元しつつ、高い回転率上げているビジネスも優秀だし、成長していますが、この分析では利益率に着目しているので、総資産回転率が高い企業は抽出できません。

投資の観点からみれば、利益率の高さも重要ですが、「成長性」や「収益性(ROE,ROIC)」も重要だったりもします。

とは言え、グラフで平均値以上の利益率を出している企業を確認してみると、ビジネスの優位性を持つ成長性の高い企業が多数並んでいるように見えます。

もし分析したい企業があれば、売上高総利益率と利益率の比率を見て10:3以上か確認し、競争力があるビジネスなのか分析してみてはいかがでしょうか?そして、仮に10:3以下であれば、併せて成長性や収益性を確認し、その理由を考えてみてはいかがでしょうか?

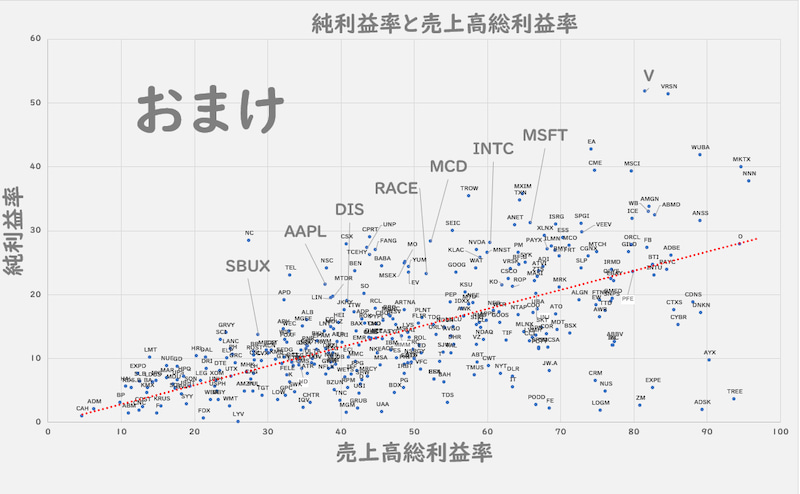

(おまけ)

ここまで読んでくれた人に感謝の意を込めて、今回の条件に該当する企業達を、一番下に添付しておきます。(字が小さくて、みえないかも・・・)

たまたま、その年だけ良かった可能性があるし、既に株価が高騰して高い可能性があるので、企業分析、4半期決算、PER、チャートは確認してね。

ここまで読んでくれた人、ありがとう!

字が小さいかな・・・

銘柄選定の参考に。

【参考】デュポン分析

【参考】エコノミックモート

コメント