【さらっと 銘柄紹介】EXPGY, EFX, TRU(信用情報機関)+FICO

お金を貸す際に、信用・リスクを評価する信用情報機関。ビジネスの起点となる一つの重要なポイントを担う。経済の根幹を支えているビジネスともいえる。

Experian、Equifax、TransUnion(+FICO)の紹介です。

信用情報の市場動向や重要性はこちらに纏めています。

読んでいただければ、理解が一層深まると思います。

気になる株をピックアップ、さらっと銘柄を紹介します。

EXPGY, EFX, TRU(信用情報機関)+FICO

- Experian:エクスペリアン(EXPGY)

- Equifax:エクイファックス(EFX)

- TransUnion:トランスユニオン(TRU)

- Fair Isaac Co.:フェア・アイザック(FICO)

お金を貸す際の信用・リスクの評価情報を提供する信用情報機関。信用を評価するにあたって、その人の、収入や月々の支出や借金の返済履歴等を組み合わせて、データを分析し、信用を評価する。(FICOは3社に信用スコアリングを提供する。詳細はこちら。)

アメリカを中心としてビジネスを展開する3大クレジットビューロー(個人信用調査機関)。

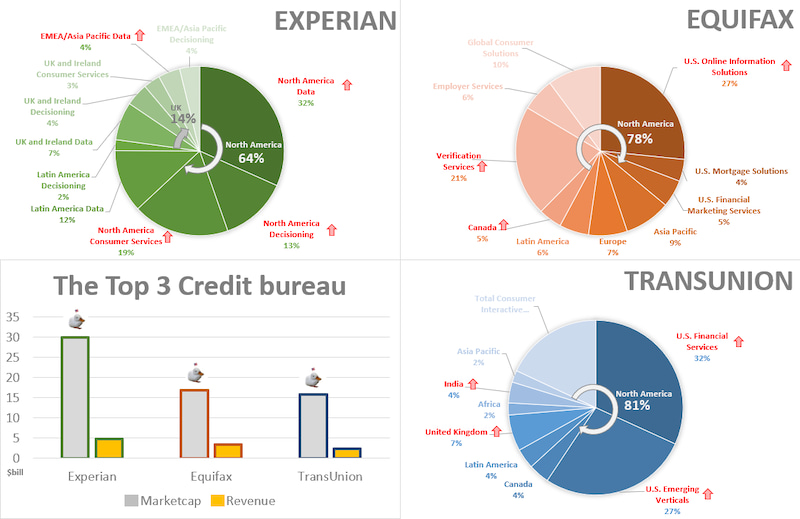

簡単に比較すると下記の通り。

3社(+FICO)の比較

Experian

- 創業:1996年

- 本拠地:アイルランド,ダブリン

- 従業員: 17,000人

- 時価総額: $31Billion

Equifax

- 創業:1899年

- 本拠地:アメリカ,シカゴ,イリノイ州

- 従業員 : 11,000人

- 時価総額: $16.9Billion

TransUnion

- 創業:1968年

- 本拠地:アメリカ,アトランタ,ジョージア州

- 従業員: 7,100人

- 時価総額: $16.0Billion

Fiar Issac Corp

- 創業:1956年

- 本拠地:アメリカ,サンノゼ,カリフォルニア州

- 従業員は: 4,009人

- 時価総額: $10Billion

時価総額比は

EXPGY : EFX : TRU : FICO

= 3.1 : 1.61 : 1.6 : 1。

では3社まとめて財務諸表を見ていこう。

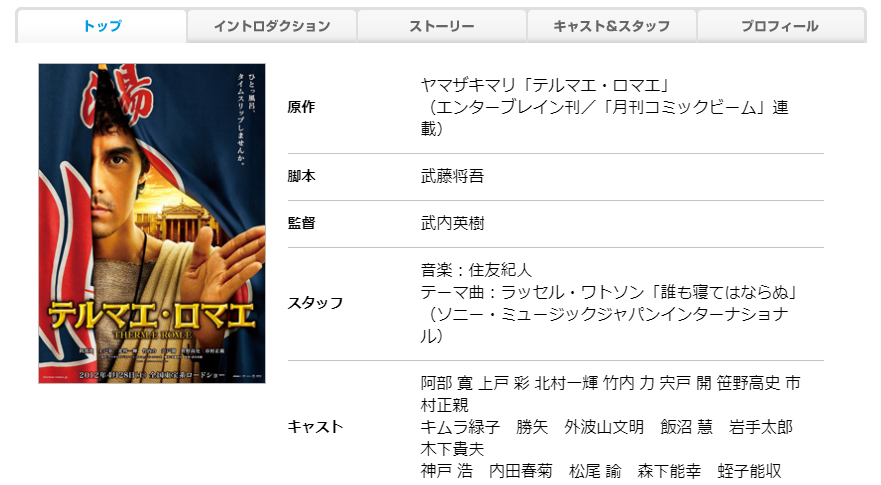

◆10年分の財務諸表(EXPGY)

- PL

- 売上:減少。近年は回復傾向。

- ROIC:11.08%

- BS 無形資産が多い。

- 配当性向 51.6%

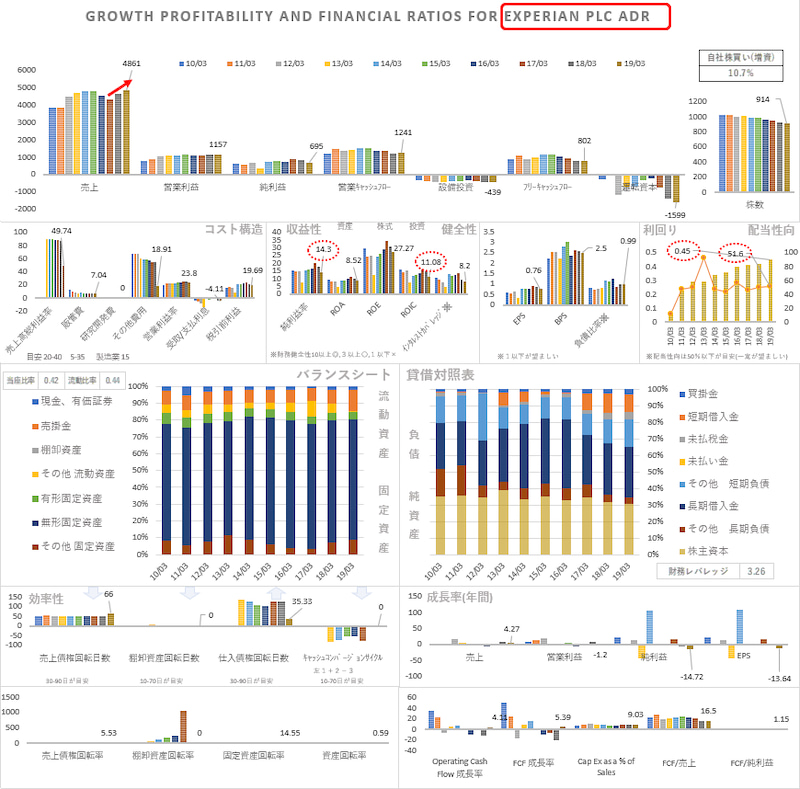

◆10年分の財務諸表(EFX)

- PL

- 売上:成長していたが、停滞ぎみ。

- ROIC:6.69%

- BS 無形資産が多い。

- 配当性向 42.4%

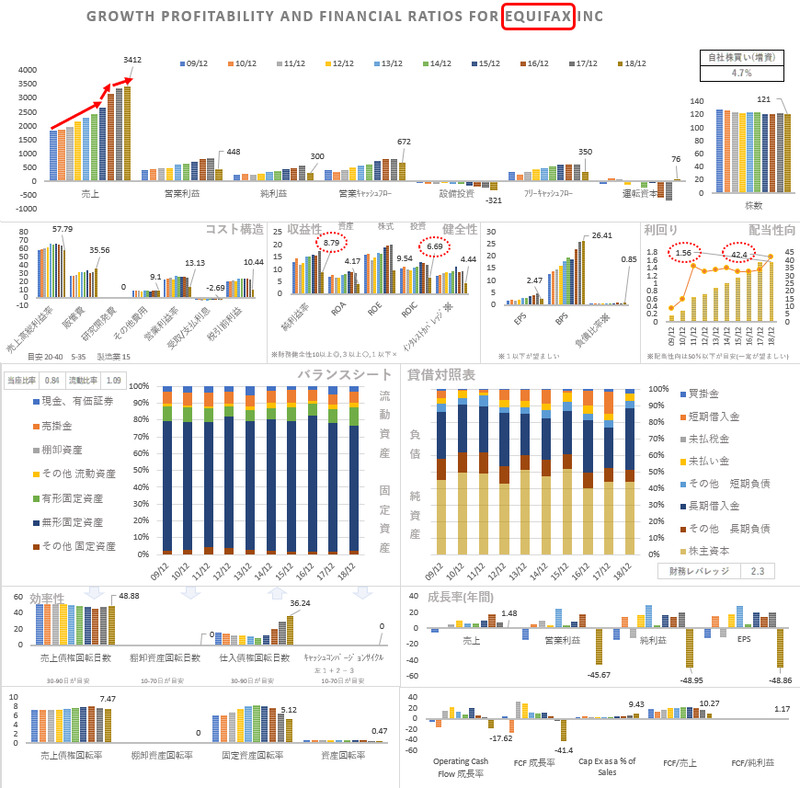

◆10年分の財務諸表(TRU)

- PL

- 売上:右肩上がりに成長。

- ROIC:7.36%

- BS 無形資産が多い。

- 配当性向 6.8%

- 図の右下を見ると高い成長率が伺える。

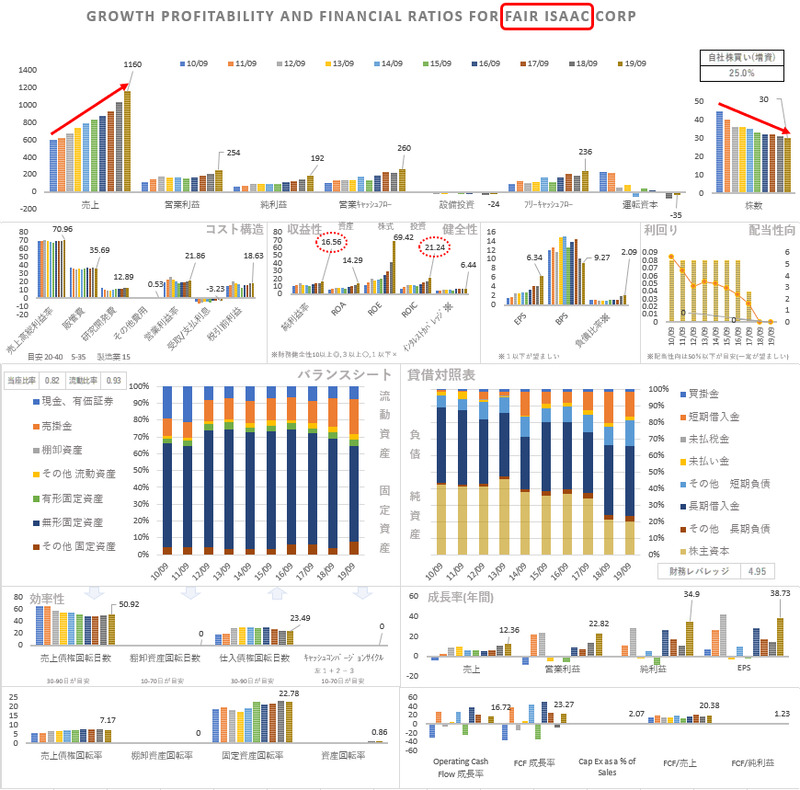

◆10年分の財務諸表(FICO)

- PL

- 売上:右肩上がりに成長。

- ROIC:21.24%

- BS 無形資産が多い。

- 配当性向 なし。

◆ポイント

ポイントが見えてこないので、信用情報機関3社について、売上の区分を比較してみよう。

◆信用情報機関3社 時価総額・売上・区分

赤字、赤矢印は売上が成長している区分を示す。

グラフを見ると4つの特徴が読み取れる。

4つの特徴について

- Experianはアイルランド、ダブリンに本拠地があり、UK&Irelandの売上が14%を占める。(ブレイグジットの影響を受けやすい。)

- TransUnionはインドを区分けしている。これは2017年にTransUnionが、インドの信用調査会社CIBIL買収(株式92.1%取得)しており、このインドの事業が順調であることを主張している。

- 3社に多少の違いはあるものの、円グラフの中心の灰色矢印が示すように、北米の売り上げが64%~81%を占める。(注:区分不明分を一部、北米に集約している。)

- 赤字と赤矢印が示す成長している区分と割合を見ると、アジアも伸びているとはいえ、規模の大きさからみても、現状の成長は、アメリカの低金利の借金需要に支えられているように見える。

細かな違いはあるものの、結局はアメリカの金利しだいに見える。

では、3社の売上の遷移の違いは何を表しているのか?

一つの仮説を立ててみた。

◆売り上げの遷移に対する一つの仮説

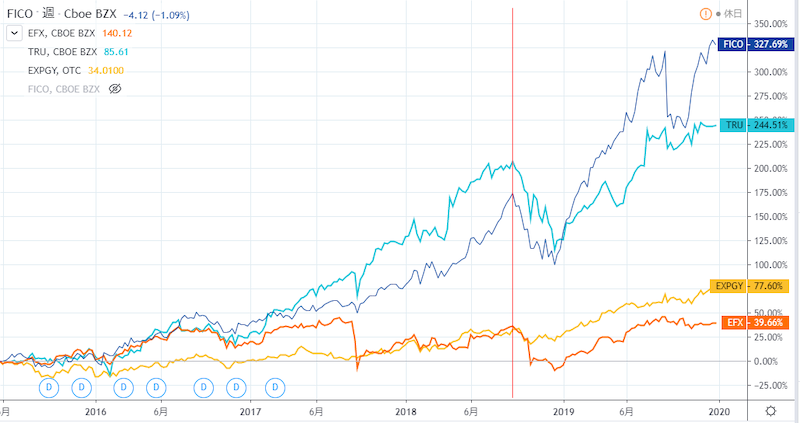

Experian、Equifax、TransUnion(+FICO)の株価の推移を見ると下記のようになっている。

EXPGY,EFX,TRU,FICOの株価

赤の縦線に示すように、2017年の9月に大きく値崩れしている。

いったい何があったのか?

この時のニュースを調べて見ると、

2017年9月7日にEquifaxが1.43億人の情報漏洩を発表している。

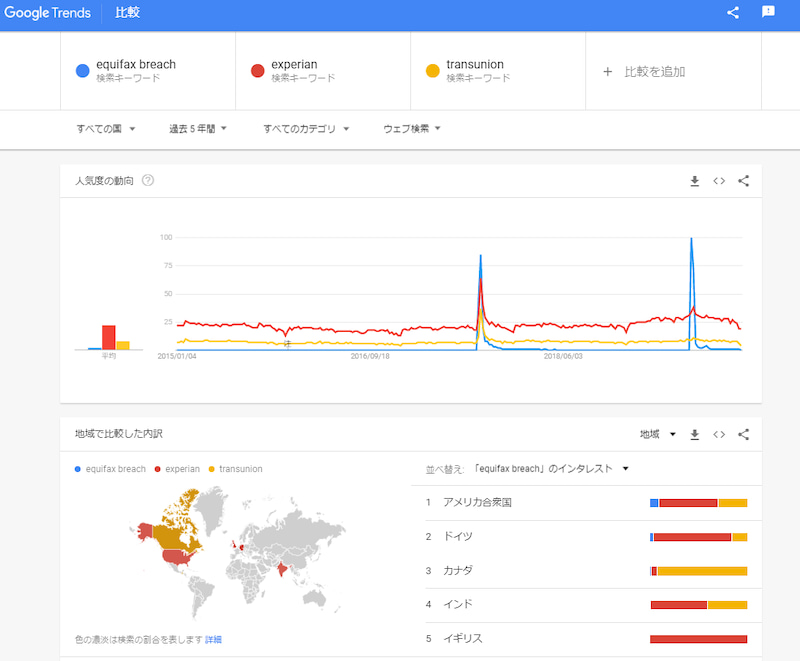

◆GoogleTrends 「Equifax breach」

GoogleTrendで「Equifax breach」で調べて見ると関心の高さが伺える。アメリカの人口の半数にあたるデータが漏洩したような大事件なので、まぁ、インパクトは大きい。

(2回目のピークは情報漏洩の和解時)

この情報漏洩した日付と、信用情報機関3社の売上を比較してみると面白い傾向が見られる。

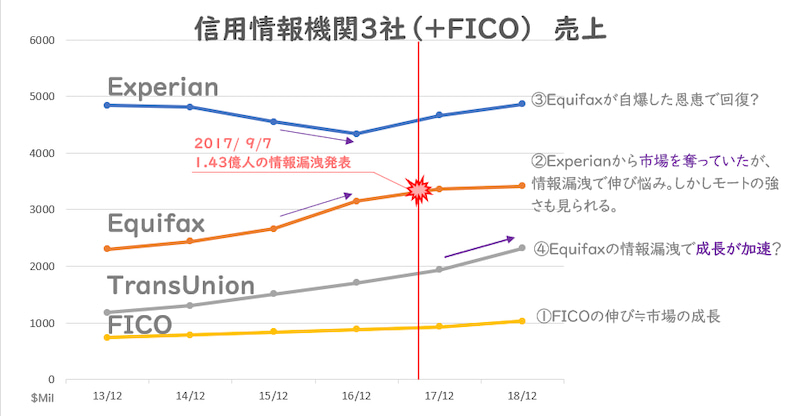

信用情報機関3社の売上(情報漏洩 前後)

図の①~④に従って、解説すると、

- ①FICOは順調に売上が成長。信用情報の市場の成長が推察できる。

- ②Equifaxは事件前までは、Experianから市場を奪っていたが、事件後の売上の伸びは鈍化。しかし、成長しているので、この業界の参入障壁・モートの強さが見られる。

- ③Experianは売上を減らしていたが、Equifaxが情報漏洩で自爆した事で、事件後に売り上げが回復。

- ④TransUnionは成長していたが、Equifaxの事件後に成長が加速。

◆リスク

Equifaxの情報漏洩のレポートを確認したところ、企業の成長にシステムが対応できず、セキュリティ対策が疎かになっていた様子。

直接的にはApache(Webサービスを提供するソフトウェア)の脆弱性の問題のようだけど、パッチ(修正プログラム)を充てる体制とか、監視・報告の体制・仕組みが整っていないという問題。

企業の成長に従って、サーバ増強に耐えられるシステム設計、クラウド化・自動化の対応が出来ておらず、人手が足りていなかった事が問題。

技術力がない企業や、技術に投資しない企業は、いずれ情報漏洩の問題を起こして信頼を失うことになる。信用情報機関へ投資する場合は、この辺りのリスクを考慮して、経営陣の技術に対する感度の高さウォッチすべきだろう。

(まとめ)

信用情報機関の売上が成長するという事は、ローンを組む人が多いという事であり、経済の拡大と信用・負債の拡大を表している。また、各社の売上に占めるアメリカの売上は大きい。したがって、信用情報機関に投資する際は、アメリカのFRBの金利関連のニュースを注視するのが良いだろう。

データ保有する企業はどんどん強くなっていく。一度築かれた参入障壁は簡単に崩れるものではない。しかし、情報漏洩によって失う信頼・ブランド価値は大きい。

情報漏洩の問題は企業が長年培ってきた信頼・ブランドを失いかねない大きな問題である。今回は、2017年9月にフォーカスして、Equifaxの情報漏洩を取り上げているけれど、他の各社でも色々と問題は起きている。

各社、海外事業展開を伸ばしている中で、ITの技術力・セキュリティ対策は、益々、重要になって行くだろう。

最後に、信用情報機関への投資についてコメントしてみたいと思います。

信用情報機関3社+FICOについてコメント

3社でシェアを奪い合っている状況下で、情報漏洩リスクが判断できない場合、3社に投資する選択肢も良いかもしれない。もしくは、情報漏洩のリスクが少なそうなFICOに投資するのが良いのかもしれない。

5年10年の長期で見たときには、クレジットスコアを評価する信用情報は、SNSや電子Walletやオンラインショップから取得するのが主流になる可能性があり、GAFA(Walmart)等の参入により、業界自体が激変するかもしれない。

一方で、スコアリング=FICOぐらい、FICOが長年、築いてきた信頼・ブランド価値は圧倒的あり、それを利用する金融機関は保守的な業界のため、まだまだ強い様に見える。頭の中だけで考えると、シェアが奪われる事を過度に心配をしてしまうが、データを見ると、売り上げは伸びている。

近年のFinTechに見られる潮流は、既存のマーケットを脅やかす可能性もあるが、新しい信用の経済圏・マーケットが出来て、そこでは芝麻信用(アリババのじーましんよう)の様なものが使わるようなイメージかもしれない。つまり、しばらくは、従来の信用機関と、新しい信用機関に類するものが、棲み分けて共存しながら互いに成長するようなイメージなのかも知れない。

取り敢えずは、4半期決算を細かく注視するのが良いと思われる。

1/2時点

- EXPGY:PER 42倍 Forward PER 29倍

- EFX:PER N/A Forward PER 23倍

- TRU:PER 44倍 Forward PER 27倍

- FICO:PER 59倍 Forward PER 38倍

(追記)3社の業績の違いについて(2020/09/18)

COVID-19後、2020/6/30の4半期決算を確認したところ、各社の前年同期比の売上成長は下記の様であった。

- EXPGY -5%

- EFX(Equifax) 12%

- TRU -4%

- FICO 0%

COVID-19の影響を受けて、全体的に不調ではあるが、FRBが景気対策として、金利を下げた事により、住宅ローンの審査の需要増を受けて、なんとか持ち直している状況だ。そんな中、EFXだけが、12%成長しており、明らかに他と違う成長を見せている。

この原因を調べたところ、EFXには新規失業保険申請件数が増えると業績が良くなる事業がある様子。

EFXの子会社である「Workforce Solutions」の「The Work Number」というシステムがあるのだが、このシステムに5400万人のアメリカ人の雇用と給与情報を保有しており、これが新規失業保険の審査に使われているらしい。

失業率は、一時期20%に達しようかという勢いで増加し、現在も毎週80万人が新規失業保険申請を行っている状況で、「The Work Number」のシステムが使われることで、EFXの業績が良くなっているのだ。

この「The Work Number」のシステムは、TALXという会社が保有するシステムであったが、2007年にEquifax がTALXを買収(2010年統合完了)し、現在はEquifaxの子会社「Workforce Solutions」に名前をかえている。

2007年に仕込んであった買収が、COVID-19による高い失業率で日の目を見た格好だ。

信用調査の業態は、景気が悪くなると、金利が下がり、住宅ローン申請・借り換えが増え、全体の需要減による落ち込みを住宅ローンの需要増で持ち直す業態だが、更にEFXの場合、失業保険の申請が増えると業績が上向く事業のポートフォリオになっており、景気後退にも強くなっている。オールウェザーに対応した事業ポートフォリオというのは言い過ぎかもしれないが、この様な強さを想定して2007年の買収を行っていたのだとすれば凄い先見の明である。

TRUのEarnings Callで、同じような事業を検討しているというような発言があった。TRUやEXPGYも人事給与情報を保有しているのかも知れないが、もし保有していないとすれば、今後は、人事給与情報を保有するADP、PAYC、PCTY、PAYX、INTU、WDAYと言った企業との提携や買収のような展開が予想される。

そんな新型コロナウィルスに強いEFXだが、

コンピューターウィルスには一抹の不安を感じる面がある。(下記へつづく)

(おまけ)

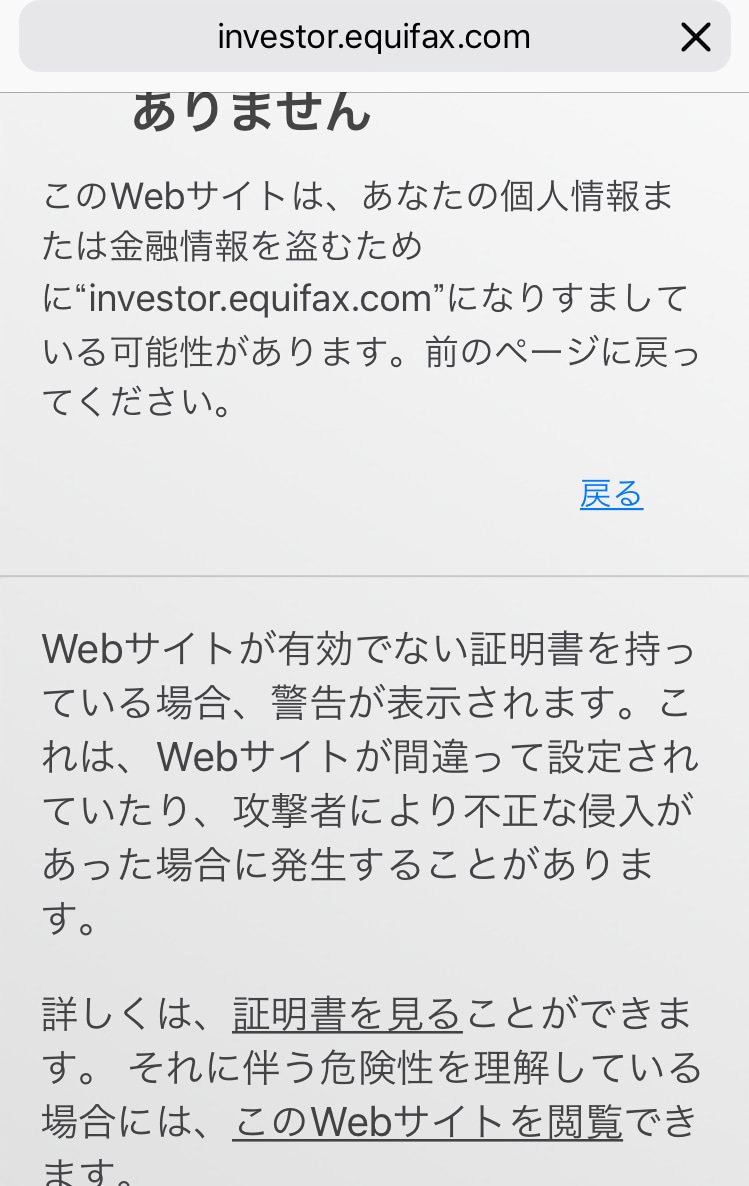

EquifaxのIRを確認しようとしたら、下記の画面が出た。

引用:ホームページより

これは、Https(SSL)通信時に必要な証明書が、www.equifax.com(一般ホームページ)用に作成されていて、その証明書をinvestor.equifax.com(投資家ホームページ)で流用しているミスと考えられる。

全然反省してないじゃん!

もしくは、セキュリティ知識がない素人だ…

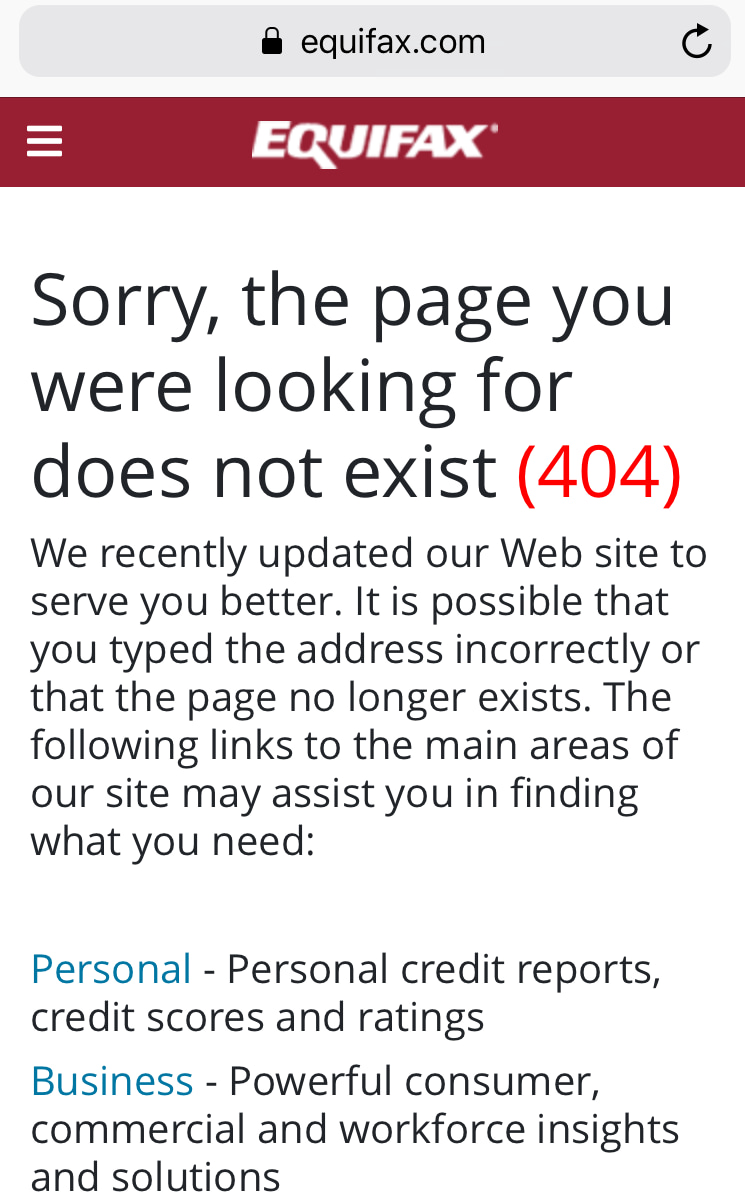

引用:ホームページより

これは、investor.equifax.comへのアクセスをwww.equifax.comへ飛ばすという対策をした様子。

その結果、IRの内容が、飛ばした先に無く、「ページが見つかりません」のエラーになったと想定される。

昨日から今日の間に変わっているので、エラー検知して、正月に障害対応している人がいるのかもしれない。(誰かの正月の仕事を増やしたとしたら、申し訳ない・・・)もしくは、計画的に1月1日にシステム変更をしたのかな?

エラー検知をできているのであれば、偉い!

でも、投資家用のIR情報が見つかりません!って・・・

一歩づつ前進してるけど、情報漏洩問題が起こったのって、2017年9月でしょ、いつまでこんな状態なんだ・・・駄目だわこれ・・・

ホームページを見ると、その企業のITに対する意識の高さが垣間見れると思っている。

(おまけ)

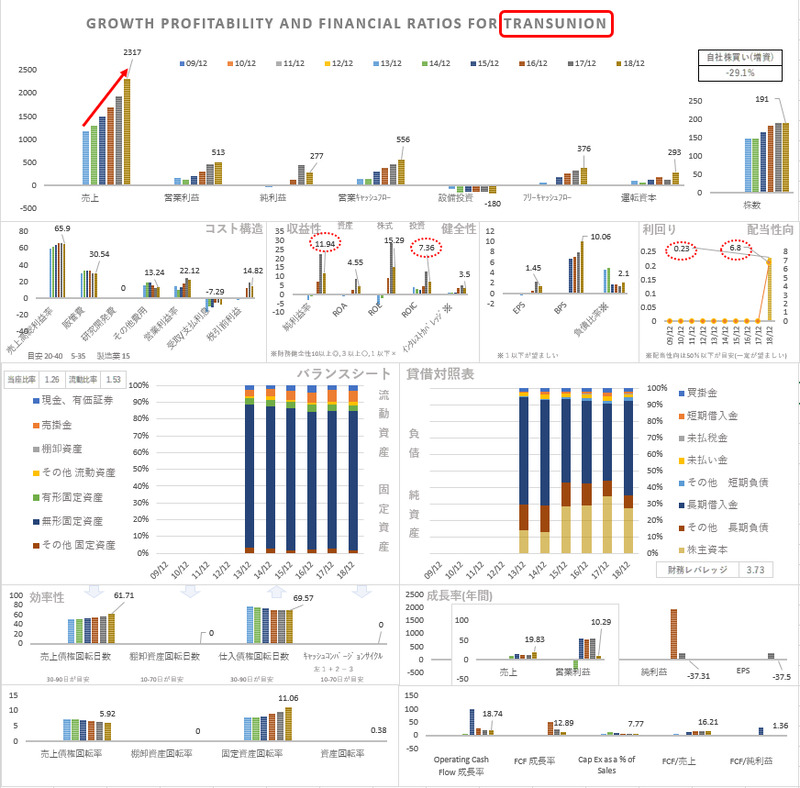

阿部寛のホームページはこれである。

タイムスリップして1990年代のインターネットの黎明期に迷い込んだような、

インターネット初期のテイストである。

もちろん、Https(SSL通信)なんて対応していないので、「保護されていない通信」という警告が出る。

ネットの声では、知りたい最新情報がコンパクトにまとまっているという事で、意外と高評価の様子。

このレトロ感から、「文化財に指定すべき」という声もある。

多少、セキュリティ面に不安があるが、むしろ露出を高めて情報漏洩する側の人間なので、これでいいのだろう。

テルマエ・ロマエのドラマでは

古代ローマの公衆浴場で裸体を露出して、いろいろ漏洩しているぐらいだし。

出典:東宝ホームページより

以上、信用情報機関と阿部寛HPの考察でした。

参考になったら、シェアして頂けると嬉しいです

コメント