【財務分析】Covid-19 でChapter11適用を申請した企業の財務とは?

2020年3月以降、新型コロナウィルスと原油安の影響で、

資金繰りの悪化から、Chapter 11の適用を申請し倒産する企業が相次いだ。

Chapter 11を申請した企業の財務状況はどのようなものだったのか?

どの様な点に注意していれば、投資を避けられたのか?

確認してみよう。

Chapter 11(チャプターイレブン)とは、

Chapter 11 of the United States Bankruptcy Code(米連邦破産法第11条)のことを指す。

米連邦破産法には、大きく下記の2種類がある。

- 清算型倒産処理手続を示す「Chapter 7」(日本の破産法に相当)

- 再建型倒産処理手続を示す「Chapter 11」(日本の民事再生法に相当)

今回のコロナ禍の影響で再建型の倒産処理を申請する企業が多く出たことになる。

それでは、Chapter 11の適用を申請した下記の会社について、財務状況を確認してみよう。

- レンタカー:ハーツ(Hertz)

- 百貨店:JCペニー(JC Penny)

- 石油会社:チェサピーク・エナジー Chesapeake Enegy

- 航空会社:アエロメヒコ航空, アビアンカ航空, LATAM航空

財務諸表 Hertz Global Holding(レンタカー)

業種:レンタカー

本社:フロリダ

設立:1918年

従業員:38,000人

- PL

- 売上:横這い。

- 利益:ほとんどない。

- 営業利益率と支払利息が同程度。

- BS

- 長期負債の割合が大きい。

売上も利益も伸びていない。

売上高総利益率は17.67%。原価率が高く、儲かりにくい。

レンタカーの設備投資のための有形固定資産・負債が多い。

大きな長期負債のための支払利息で、営業利益が相殺される。

設備投資の額と、売上の推移に着目すると興味深い動きをしている。

上下に対称になっているのだ。売上を増やすためには設備投資が必要だという事を如実に表す面白い財務諸表になっている。

レンタカーのビジネスは粗利が低く、大きな負債(大きな支払利息)を抱える必要があり、儲かりにくい業態だったように思われる。長期負債の大きさそれに比べて増えない売上・利益をみていれば、投資対象に選ぶ事はないだろう。

財務諸表 JC Penney(百貨店)

業種:小売(百貨店)

本社:テキサス州

設立:1902年

従業員:90,000人

- PL

- 売上:減少から、近年は横這い。

- 利益:赤字続き。

- 売上高総利益率と販管費率が同程度。

- BS

- 長期負債の割合は拡大傾向。

売上高総利益率と販管費が同程度であり、粗利が全て、販管費で消えている状態。

利益を出す経営というよりは、何とか企業を存続させるための経営になっている。

2018年までは販管費率が減少傾向だったので、これが継続できれば、希望がありそうだったが、近年は販管費が増加傾向。

この利益の推移をみて、長期投資する人はいないだろう。

財務諸表 Chesapeake Enegy(石油会社)

業種:石油会社

本社:オクラホマ

設立:1989年

従業員:2,300人

- PL

- 売上:増減が激しい。

- 利益:2015年から赤字。

- BS

- 長期負債の割合が大きい。

石油会社は、原油価格に従って、売上が大きく変わるビジネスであり、不安定な売上とは裏腹に、大きな設備投資・長期負債を抱える必要がありリスクが高そうに見える。

この売上と利益の推移をみて、長期投資を考える人は、あまりいないだろう。

財務諸表 Grupo Aeroméxico(航空)

業種:航空会社

本社:メキシコシティ(メキシコ)

設立:1934年

従業員:16,660人

- PL

- 売上:成長傾向。近年は横這い。

- 利益:採算ぎりぎりのラインで推移。近年は赤字。

- 売上総利益率は12.5%と低く、原価率が高い。

- BS

- 長期負債の割合が大きい。

売上は成長傾向だが、売上総利益率が低く、採算ぎりぎりのライン。長期負債の大きさを考えると、投資対象にはなりにくい。

財務諸表 Avianca Holdings(航空)

業種:航空会社

本社:サンサルバドル(エルサルバドル)

設立:2010年

従業員:19,000人(ラテンアメリカ第2位)

- PL

- 売上:横這い。

- 利益:2019年12月は赤字。

- 売上総利益率を販管費率が上回っている。

- BS

- 長期負債の割合が大きい。

売上総利益率を販管費率が上回っていて、2019年12月から赤字。長期負債も大きく、投資対象にすることはないだろう。

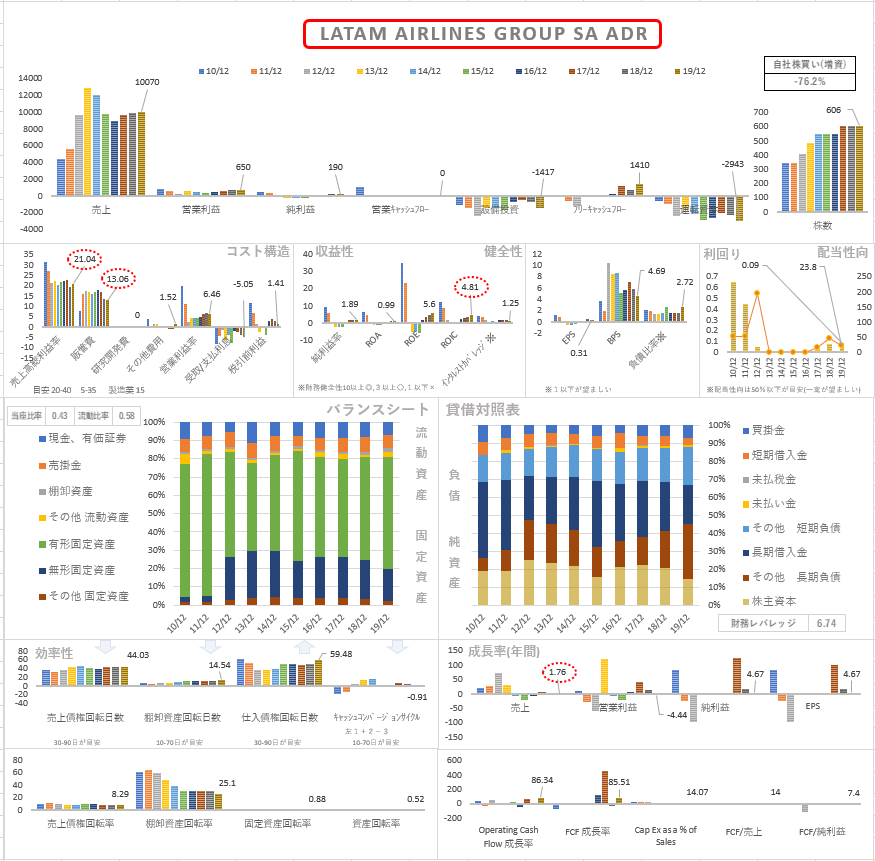

財務諸表 LATAM Airlines Group(航空)

業種:航空会社

本社:サンティアゴ(チリ)

設立:2012年

従業員:43,000人(ラテンアメリカ第1位)

- PL

- 売上:増加 → 減少 → 横這いと推移。

- 利益:採算ぎりぎりのラインで推移。

- 販管費率がわずかに減少傾向。

- BS

- 長期負債の割合が大きい。

近年、売上は横這い傾向だが、販管費率がわずかに減少しており、採算ぎりぎりのラインで黒字。上記の航空会社3社の中では良い方だが、利益率1.48%、ROIC4.81では投資対象にはなりにくい。

まとめ

今回、Chapter11の適用を申請した企業の財務諸表をみて見たが、

レンタカーのビジネスのHertzは

大きな長期負債の支払利息で営業利益がなくなり赤字。

百貨店のJC Pennyは、

売上総利益が販管費でなくなり、なんとか存続する事を優先しているような経営状態で赤字。

石油会社のChesapeake Enegyは

石油価格に変動して業績が乱高下する不安定な状態で赤字。

航空会社は

どこも薄氷を踏むような経営で、採算ぎりぎりのラインか赤字。

これらは、2019年12月、2020年1月の年次決算の情報であり、

以前から、薄利や赤字で存続が危ぶまれるような財務状態だった企業が、Covid-19の影響により、とどめを刺されただけだった。という事の様に思われる。

そもそも、

赤字の企業に投資するのは、余程の先見性がないとするべきでないし、

ROE(ROIC)が8%以上ない会社に投資するべきではない。

これから、先はまだわからないけれど、現状のところは

普通に財務状況をチェックしていれば倒産する様な企業に投資する事はなさそうに思われる。

しかし、例外もある。それは、不正会計。

そちらについては、この記事をチェックしてみてください。

あと、ROE(ROIC)が8%以上の会社に投資すべき理由。

そちらについては、この記事をチェックしてみてください。

(おまけ)

Hertzのレンタカーは、サンフランシスコに行って、シリコンバレーの会社巡りをしたときに、お世話になった事があるので非常に残念。空港内の車の返却場所になかなかたどり着けず、このまま返却場所に辿りつく旅路で人生が終わるんじゃないかと思った。と言うのは言い過ぎだけど、帰りの飛行機に乗れないんじゃないかと焦ったのがいい思い出。

参考になったら、シェアしてくれると嬉しいです。では。

コメント