時価総額$200B~$300B(20兆円~30兆円)を目指して、香港・上海に上場予定のAnt Financial。10%~15%の株を放出し、$20B(2兆円)を調達する計画。

Ant FinancialはAlibabaの中枢部分ともいえるAlipayを中心とした決済・金融サービスを提供する会社で、Alibabaが33%、ジャック・マー(Alibaba創業者)が34%の株を保有している。

そんなIPO間近のAnt Financialの時価総額の妥当性、収益性、成長性の観点で財務を見てみよう。

その前に、Antのビジョンを紹介したい。

Ant(アリ)という会社名の由来は、チームワークに優れるアリの名前を借りる事で、社内やエコシステムの中に、チームワークの精神を想起させたかった事と、アリという小さな存在を通して、個人や小さな企業のサポートを使命としている事を表している様子。

そんな、Antのビジョンとは。

Ant Financialのビジョン

出典:AntGroupホームページより

アントフィナンシャルのビジョンを確認してみよう。

アントグループのホームページの文言を下記に訳してみた。

ビジョン:

私たちのビジョンは、未来のサービス産業のデジタルインフラを構築し、世界にもっと小さくて美しい変化をもたらすことです。大きくなることを求めず、強くなることを求めず、102年間健全に成長できる良き企業を目指します。

我々の願い:

私たちは、すべての人が、包括的で環境に優しい金融サービスを享受できることを願っています。すべての零細企業と小規模企業に平等な開発機会を提供することを願っています。オープンな協力を通じて、デジタルライフを手の届くところに提供する事を願っています。

Alibabaの銘柄紹介でもビジョンを紹介したが、Alibabaの崇高なビジョンはAntGroupにも共有されているようである。

ついでにもう一つ、社会的責任について紹介しよう。

Ant Financialの社会責任

出典:AntGroupホームページより

社会的責任の記載を確認してみよう。

私たちは、テクノロジーこそが現代の最大の福祉であると信じています。 私たちは、公共の利益、ビジネスアプローチ、そしてテクノロジーの力で、より平等な機会を世界にもたらすことを目指しています。

未来のデジタルインフラを構築し、人々に平等な機会を与える社会福祉としてテクノロジーを駆使するAnt Financialの財務を見ていこう。

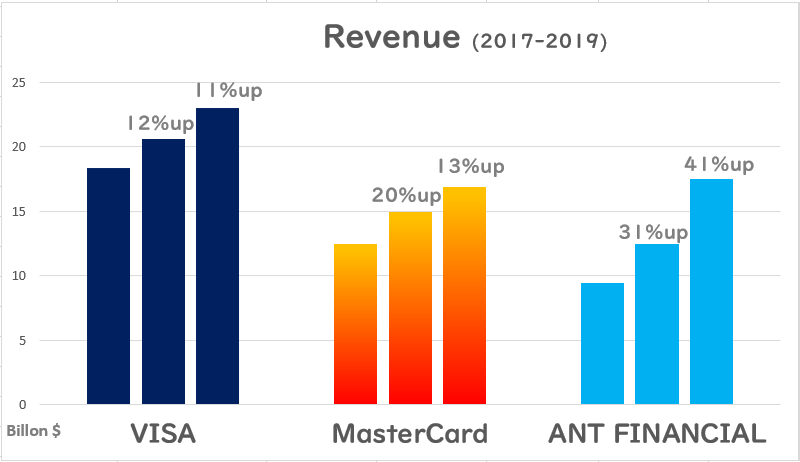

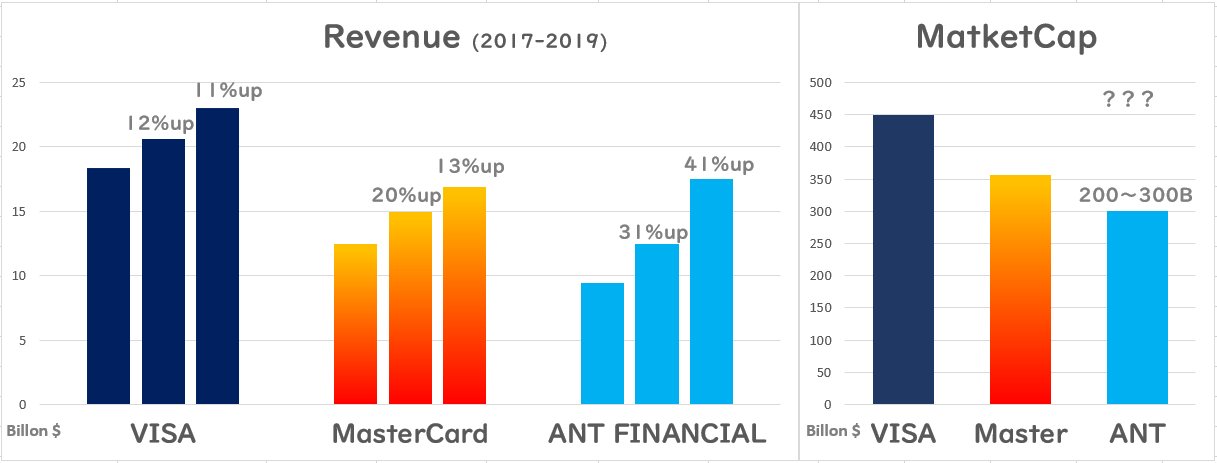

売上と時価総額の比較(Visa, MasterCard, Ant Financial)

Visa, MasterCard, ANT Financialの「売上」と「時価総額」を比較すると上記の通り。

着実に売上を伸ばしているVisa、MasterCardも凄いが、Ant Financialの成長は、それを上回っている。しかも、売上がMasterCardを上回っている。

事業内容が全く同じというわけではないので、単純に比較できないが、Visa、MasterCardの時価総額と比較しても、AntFinancialが目標としている時価総額$300Bというのは、妥当なラインの様に見える。(上図、右)

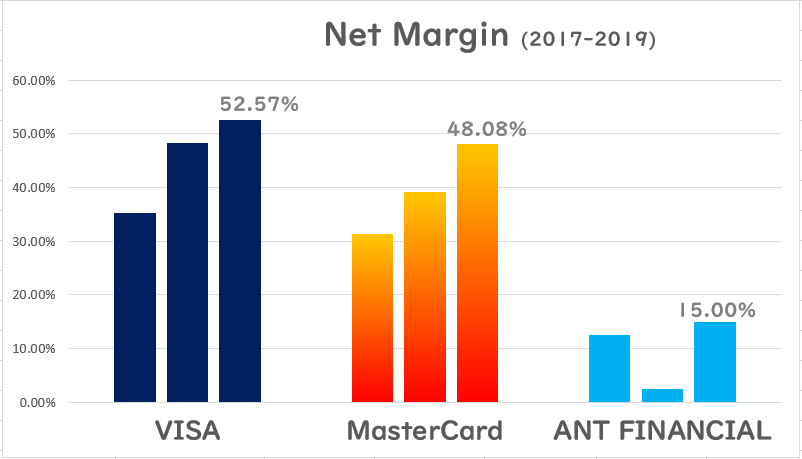

利益率の比較(Visa, MasterCard, Ant Financial)

Visa, MasterCard, ANT Financialの「利益率」を比較すると、少し景色が変わってみえてくる。

Visa, MasterCardは売上が伸びているだけでなく利益率も向上しているのだ。「売上のグラフを見ている」と錯覚してしまうほど、驚異的である。ビジネスモデルの優秀さが伺える利益率の推移である。利益率の観点で言えば、時価総額はMasterCardの少し下と言ったところが妥当な線なのかもしれない。

Ant Financialも成熟してくれば、同じように利益率が上がってくるのかもしれないが、2018年の利益率の落ち込みが気になるところ。

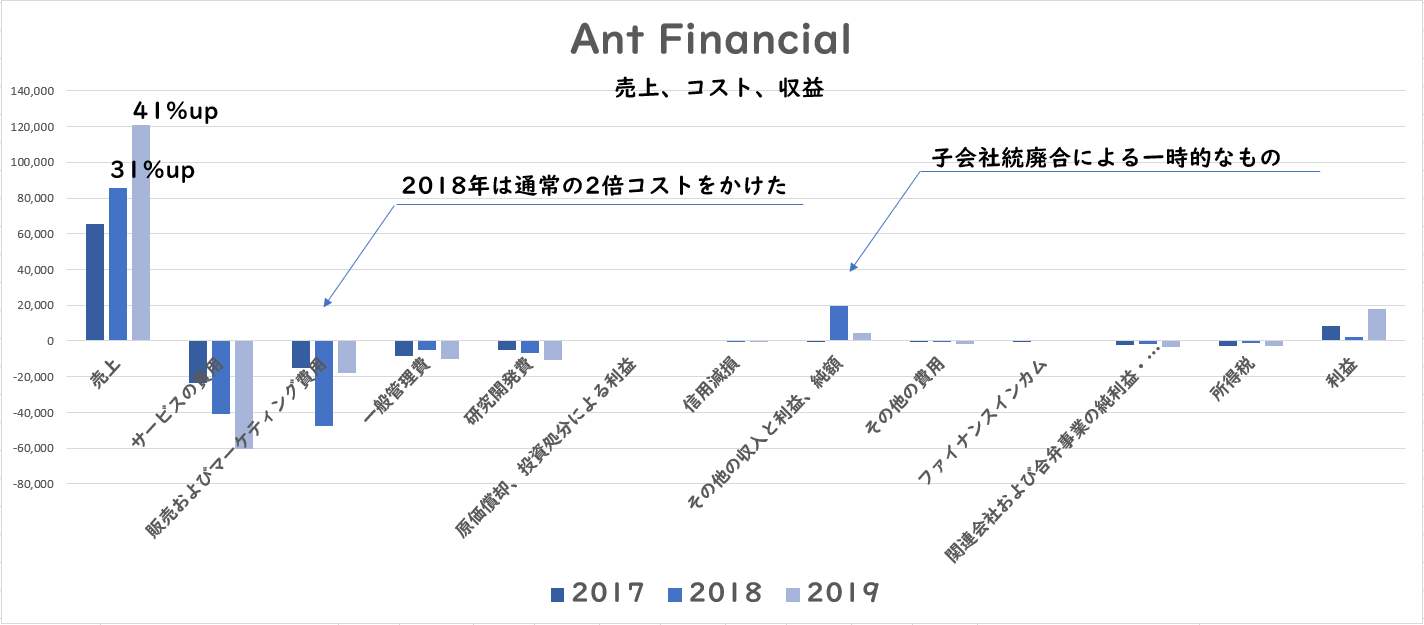

次に、Ant Financialのコスト構造を見てみよう。

Ant Financialのコスト構造1

一番左の売上から、右端の利益までに、どこにコストがかかっているかを示したものである。

前年からの推移に着目すると、2つの突出した推移がある。

一つは、2018年の「販売、マーケティング費用」が大きく増加している点。そして、もう一つは、同じく2018年に「その他の収入利益」が大きく増加している点である。

もう少し、割合が分かり易くなるようにコスト構造をグラフ化してみよう。

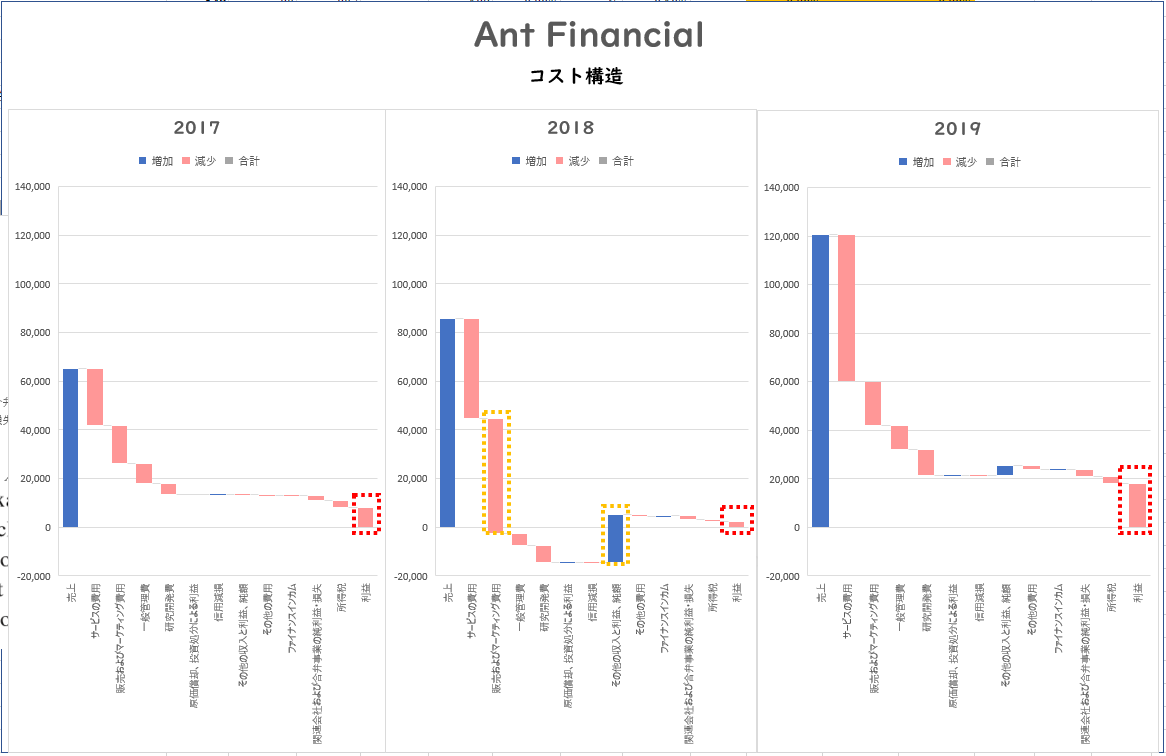

Ant Financialのコスト構造2

年度別に分けて、コスト構造をグラフ化すると上図の通り。

2018年の「販売、マーケティング費用」と「その他の収入利益」が異常さが、際立って見える。「販売、マーケティング費用」に至っては、日本円にして7,000億円ぐらいと、例年の2倍以上の費用を投入している。通例の比率で考えると、いつもより、3,500億円ぐらい多く費用を投入している。(paypayの100億円キャンペーンが小さく見えてしまう程の規模の大きさだ。)

「その他の収入利益」についてのコメントを要約すると、グループの統廃合により、利益が計上された様子。一時的な会計処理の話であって、継続的に発生するものではないので無視してよいだろう。

もう一つの「販売、マーケティング費用」についてのコメントを見ると、「ユーザーの獲得とエンゲージメントを促進する私たちのプロモーション活動には、クーポン、報酬、その他のメリットやインセンティブが含まれます。」と記載されている。恐らく、3,500億円程度の大規模なプロモーションを展開した結果が、2019年の売上41%増(2018年は売上31%増)に繋がっているのであろう。

従って、平均的には、利益率12.50%(2017年)~15.0%(2019年)ぐらいに落ち着くものと思われる。2017年から2019年で見ると2.5%利益率が向上しているので、上昇傾向にも期待をしたくなるが、成長期なので、どれだけプロモーション活動に費用を費やすかという戦略次第で変動しそうに思われる。

戦略という観点で見てみると、今年のIPOに向けて、2018年は利益率を度外視して投資し、2019年に売上を成長させ、利益をしっかり出して、IPOに照準を合わせてきたようにも見える。つまり来年は、売上41%増までは期待できないかもしれない。「販売、マーケティング費用」の割合から考えると、2018年の31%成長をベースにして、コロナ需要でどれだけプラスαが期待できるか?といったところだろうか。

ところで、Ant Financialは、どの事業が伸びているのだろうか?

事業別で売り上げを見てみよう。

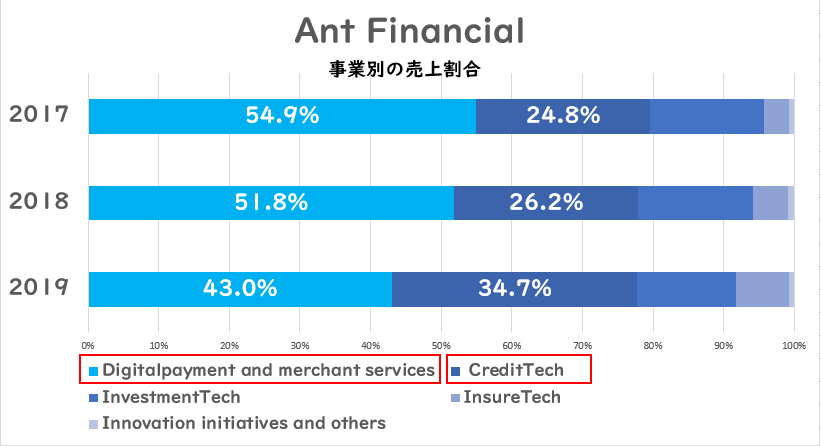

Ant Financial 事業別の売上の割合

売上の割合は上記の通り。

デジタル決済、加盟店サービスの割合が大きいが、

クレジットテクノロジーの割合が急激に増加している。

次に、成長率を見てみよう。

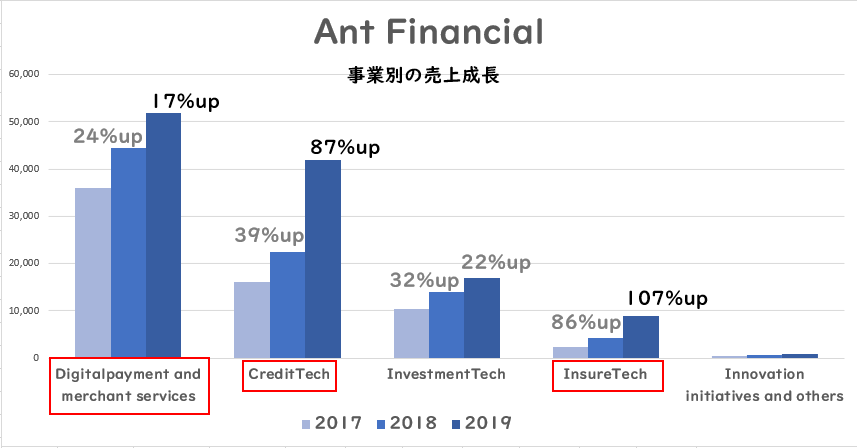

Ant Financial 事業別の売上成長

クレジットテクノロジー、保険テクノロジーが急激に成長している。

クレジットテクノロジーでは、Alipayの決済の傾向等、芝麻信用のような新しい信用スコアリングを使う事によって、従来の銀行の信用スコアリングでは融資が受けられなかった人たちが資金を調達できるようになる。あるメディアが貸出金利の高さを、批判しているような記事を書いていたが、人々に平等な機会を与えるというビジョンとも合致しているし、新しい市場の開拓者という点は評価されるべきだろう。

一方で、リスクとしては、景気が悪くなると、高い金利がやり玉に挙がって社会問題になり、政府から規制される可能性もあるため、政府の動向には注視が必要かもしれない。

保険テクノロジーでも、芝麻信用を使用して、芝麻信用のスコアが650点以上の人だけが加入できる保険を作ったりと、ここでも新たな市場を開拓している。

投資テクノロジーでは、Alipayに入れた資金をMMFのようなもので運用し利息をつけるといった事をしているようである。

【参考】信用スコアリングについては、下記に記事を書いているので読んでみて欲しい。

まとめ

Visa、MasterCardの売上と比較するとAnt Financialが目標としている時価総額と調達予定の金額は妥当に思える。

収益性の観点では、2社にまだ及ばないが、成長率の高さを見ればやむ無しと言えるだろう。

Alibabaの事業の中枢ともいえる決済情報、信用情報といった個人情報を保有するAnt Financial。未来のデジタルインフラを構築し、人々に平等な機会を与える社会福祉としてテクノロジーを駆使するAnt Financialの新たな市場の開拓、活躍に期待したい。

おまけ

個人的な印象として、中国は企業内の一つのポートフォリオとして、「金の成る木」の収益を元にして、次の収益分野にするべく「問題児」の事業を育てる傾向があるように思われる。

一方で、米国では、成長だけが取り柄の赤字の「問題児」の企業が、株式市場から資金を調達して事業を成立させようとする傾向があるように思われる。

米国の方が資本主義の原理が働いているともいえるが、株式市場が社会実験の場になっていて、投資家に求められる投資スキルは米国の方が高そうに感じる。成長スピードを重視するのは分かるのだが、一旦、黒字にしてから上場すればいいのではないかと個人的には思ってしまう。

収益性がない企業は経営者の娯楽でしかなく、いずれ淘汰される。収益性を産むか分からない企業に投資するという事は、ベンチャーキャピタルのような立場で社会実験に参加しているようなものなのだが、そのあたりのリスクを最近の投資家は認識できているのか甚だ疑問に感じる。

米中の関係悪化の煽りを受けて、Ant Financialは香港、上海で上場する事になったのだが、アメリカの株式市場の成熟度・規模と比較すると、中国の株式市場は、まだまだ脆弱である。Ant Financialの収益性には問題がないとしても、この経済の分断を考えると、新たな中国企業が世界から資金を調達して成長を加速させる選択肢は狭まったとも言える。今後の、中国の株式市場の成熟が期待されるところである。

おまけ

昔、タイのアユタヤに行ったことがあるんだけど、スコールに出くわして、喫茶店で雨宿りをする事になった。コーヒーに砂糖をいれようとして、小瓶を手に取るとゴマが入っている。塩と間違えたかなと思ってよく見ると、ゴマに見間違えたのはアリだった。砂糖の瓶がアリの巣になっていたのだ。

子供がお菓子の家に住みたい!みたいな事を言ったりするけれど、こんな形で夢が実現している瞬間に立ち会うとは思わなかった。「遠くに来たなぁー。」と感慨深い思いをしたことがある。

まさしく蟻のような勤勉さが、夢を実現した。という、

Antとゴマ信用(芝麻信用)の話でした。

【参考】アリババの銘柄分析

コメント